总体而言,目前险企在绿色金融方面仍处于发展较为初级的阶段,无论是相关规则的完善还是绿色保险的定价和风险都有进一步完善的空间。

作为去年中央金融工作会议提到的“五篇大文章”之一,绿色金融近两年在保险业得到了快速发展。不管是负债端的绿色保险还是资产端的绿色投资,险企的参与度都不断上升。

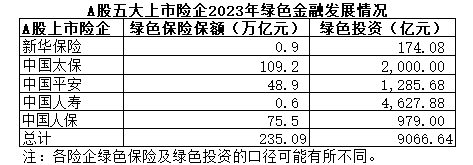

第一财经记者根据A股五大上市险企2023年年报及可持续发展报告等信息统计,它们2023年在负债端共提供绿色保险保额超过230万亿元,资产端的绿色投资合计为9066.64亿元,多家上市险企在绿色金融规模上实现两位数的同比增长。

“其实不管是出于可持续发展理念的增强,还是保险业自身的业务需要,绿色保险和绿色投资都是险企比较感兴趣的方向,尤其是大型险企,这个领域近两年也有许多创新涌现。不过总体而言,目前险企在绿色金融方面仍处于发展较为初级的阶段,无论是相关规则的完善还是绿色保险的定价和风险都有进一步完善的空间。”一位财险公司高管对第一财经记者表示。

险企发力绿色金融

保险机构发展绿色金融既包括提供绿色保险产品和服务,也包括运用保险资金直接投资绿色项目。

五家A股上市险企均在自己的2023年可持续发展报告或ESG报告中披露了自己的绿色保险及绿色投资数据。

根据这些数据,第一财经统计发现,五家A股上市险企的绿色保险保额共计235.09万亿元,绿色投资规模则为9066.64亿元。

绿色保险是指保险业在环境资源保护与社会治理、绿色产业运行和绿色生活消费等方面提供风险保障和资金支持等经济行为的统称。中国保险学会党委副书记、副会长龚明华撰文表示,狭义的绿色保险专指环境污染责任险,广义的绿色保险还包括为绿色能源、绿色建筑、巨灾、绿色技术等领域提供风险保障的保险产品。

从绿色保险的定义范围来看,在绿色保险方面,财险公司是保险业中的“主力”,三家上市财险公司的所在集团2023年的绿色保险保额均在十万亿元至百万亿元的范围之内,且增长势头强劲。中国人保数据显示,其2023年提供绿色保险风险保障75.5万亿元,同比增长20.4%;中国平安披露了绿色保险保费收入,2023年这一数字达373亿元,较上年增长近49%。而新华保险和中国人寿作为两家纯寿险公司则均提供了千亿元级别的绿色保险保额。

但两家寿险公司在资产端的投资手笔毫不逊色。数据显示,截至2023年12月31日,中国人寿绿色投资规模达4627.88亿元;新华保险2023年绿色投资规模174.08亿元。而中国太保、中国平安及中国人保2023年2023年的投资也均在千亿元左右的规模。第一财经记者统计,除了新华保险2022年相关报告中并未披露绿色投资的数字,其他四家上市险企2023年绿色投资规模合计数较2022年增长了约18%。

事实上,整个保险业对于绿色金融的发展都很“上心”。根据中国保险行业协会数据,2022年保险业绿色保险产品数量超过3600个,绿色债券规模超过5000亿元,69家机构建立了绿色金融管理机制及工作小组,9家机构加入了可持续保险或负责任投资原则。截至2023年6月底,绿色保险半年保费收入1159亿元;保险资金投向绿色发展相关产业余额1.67万亿元,同比增长36%。

同时,在绿色金融领域,保险业近两年创新不断。

在近期由上海市保险同业公会、上海市保险学会举办的新闻通气会上就公布了一批创新案例。例如,作为国家电网的直属金融单位,英大财险上海分公司打造“保险+科技”运营新模式,创新开发分布式光伏发电量损失补偿保险,截至目前,已为新能源企业累计提供1467万元风险保障;又如,在运营端,大都会人寿推出了全新的“碳循绿色”积分专区,鼓励客户积极使用电子化服务,减少自身碳足迹,职场中也融入绿色办公理念。同时,上海市保险同业公会相关负责人表示,据不完全统计,2021年12月1日全面上线的上海车险电子投保创新功能,每年减少二氧化碳排放约1000多吨。

监管对于绿色金融的方向指引和规范体系也正在密集搭建。2022年6月,原中国银保监会印发《银行业保险业绿色金融指引》,同年11月份又发布《绿色保险业务统计制度的通知》。去年9月份,中国保险行业协会发布全球首个全面覆盖绿色保险产品、保险资金绿色投资,以及保险公司绿色运营的行业自律规范《绿色保险分类指引(2023年版)》。去年底,国家金融监督管理总局财产保险监管司向保险公司、保险业协会等下发《关于推动绿色保险高质量发展的指导意见(征求意见稿)》,对绿色保险发展的负债端及投资端的重点任务、能力支撑及工作保障等提出要求。

险企为何青睐绿色金融?

业内人士认为,险企之所以青睐绿色金融,除了可持续发展理念的逐渐深入、顺应国家政策,也是由行业环境的外因及公司运营的内因所决定的。

从外因来说,近年来,极端天气事件发生频率显著上升,应对气候变化逐渐成为现实且紧迫的任务。根据中国应急管理部统计,2023年自然灾害造成9544.4万人次不同程度受灾,直接经济损失达3454.5亿元。

业内人士表示,作为专业风险管理人,保险企业在应对气候变化方面扮演着重要的角色,通过发挥负债端和资产端的专业优势,为社会提供气候风险保障与风险减量综合服务,支持实体经济绿色创新发展和转型升级,能充分体现经济“减震器”和社会“稳定器”作用。

而从内因来说,巨灾频繁发生、经济损失增加、环境相关诉讼增多以及疾病高发等现象也使得保险公司的理赔成本上升,挑战其承保与定价能力。因此保险业基于自身可持续发展的考虑,积极寻求可获得与可负担的解决方案,由此形成对自身运营及对社会双赢的成效,也是保险公司在绿色金融上积极发力的内在驱动力。

同时,从资产端来说,龚明华认为,保险资金具有长久期和稳定性的特征,与绿色产业发展周期长的特点相匹配,主要投向新能源发展、化石能源转型、老旧建筑绿色低碳改造、高碳企业节能减排等项目建设。

这些短板仍需修补

尽管我国保险业近年来对于绿色金融的重要性已有了普遍共识,并已取得显著成绩,但业内人士普遍认为,目前保险业的绿色金融发展整体仍处在较为初级的阶段,在配套规则、产品定价、核保、风控等方面仍需进一步提升。

龚明华表示,制约我国银行保险机构绿色金融的发展有六大因素:首先,我国绿色金融领域存在上位法缺失问题,绿色金融标准也不统一,导致不同机构可能产生不同的认定结果,不同项目之间缺乏可比性;其次,我国目前企业可持续发展信息披露还没有建立起来科学统一的评估标准和量化指标体系,亟待建立健全第三方评估机制;三是气候与环境风险管理能力明显不足,评估模型和方法亟待完善。绿色保险的风险识别和量化难度大,责任认定困难,赔付率居高不下;四是激励约束和风险补偿机制仍不完善,中小银行保险机构发展绿色金融的积极性不高,很少有中小保险机构涉足绿色保险领域;五是绿色金融产品种类较少,且同质化情况比较严重。六是绿色金融专业人才培养亟需加强,绿色保险方面,无论是产品设计、事前风险评估,还是风险隐患排查、事后损失金额理算,保险机构都急需大量复合型专业人才。

对此,龚明华建议称,应积极推进绿色金融立法工作;可借鉴发达国家可持续发展信息披露方面的经验,建立我国金融机构和企业可持续发展信息披露制度,统一披露标准,规范信息披露内容和形式;建立绿色金融信息共享平台,提高对“漂绿”“洗绿”等不良行为的监测和处置能力;综合运用财政贴息、税收减免、政策性担保和市场准入等多种方式,分担和缓释银行保险机构开展绿色金融活动可能产生的风险;增加绿色保险保障广度和深度,建立企业碳排放水平与保险定价关联机制,实行差别化保险费率;利用技术手段,开展对投保企业的风险评估、潜在风险因素筛查和事后损害鉴定;打造绿色金融领域复合型人才队伍。

也有业内学者表示,绿色保险的风险较大,因此承保绿色保险的保险公司在经营过程中,应成立绿色保险风险评估专门化小组;另外,我国幅员辽阔,各地经济发展状况及区位因素差别较大,在实施绿色保险制度时候,要注意因地制宜;并可尝试由政府、保险公司共同出资设立绿色保险专项基金,用于重大污染事故暴发后的赔偿。